蒙牛乳业(02319.HK)作为中国乳业的双寡头之一,其股价波动不仅牵动着数十万股东的心,也常被投资者拿来与伊利做横向对比。本文用问答式结构,把最常被搜索的疑惑拆成六大板块,逐层拆解蒙牛股份的投资逻辑、估值区间、风险点与未来催化因素。

一、蒙牛股份的核心业务到底赚什么钱?

很多新手只看到“卖牛奶”三个字,其实蒙牛的利润结构远比想象复杂。

- 液态奶:贡献约七成收入,毛利率常年在30%上下,是现金牛。

- 冰淇淋:夏季弹性大,毛利率可达35%,但竞争激烈。

- 奶粉:通过收购雅士利、贝拉米补齐短板,目前占比仍低,却是估值提升的潜在爆点。

- 奶酪:与Arla、妙可蓝多合作,B端餐饮渠道放量快,2023年收入增速>60%。

自问:这些业务里哪一块最容易被忽视?

自答:奶酪。市场把它当“小零食”,其实餐饮端渗透率提升空间巨大,一旦规模效应显现,净利率有望从个位数跳升至15%以上。

二、蒙牛乳业股价近五年走势拆解:为何总在30港元上下徘徊?

打开K线图,2019—2023年蒙牛股价形成明显的“箱体震荡”:

- 2019Q4—2020Q1:疫情初期恐慌砸盘,最低见23港元。

- 2020Q2—2021Q1:居家消费+原奶价格下行,盈利弹性释放,冲高至50港元。

- 2021Q2—2022Q4:原奶反转、消费疲软,估值杀回30倍PE以下。

- 2023全年:需求弱复苏,股价围绕28—35港元波动。

自问:箱体震荡何时打破?

自答:关键看原奶周期与消费信心双拐点。若2024下半年原奶价格回落叠加社零数据回暖,突破40港元概率大增。

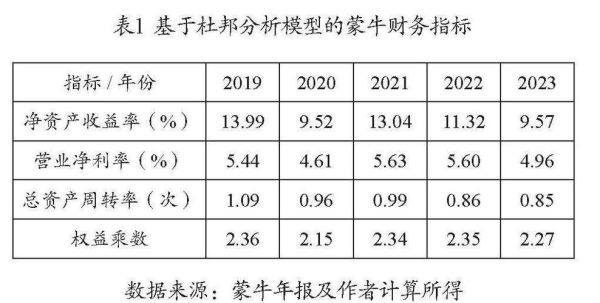

三、财务透视:ROE、现金流、负债率的真实面貌

只看净利润容易被“纸面富贵”误导,拆开三张表更踏实。

1. ROE为何常年低于伊利?

2023年蒙牛ROE约11%,伊利接近20%。差异主要来自:

- 蒙牛海外并购产生大额商誉,拉低资产周转率。

- 伊利的渠道纵深更深,销售费用率比蒙牛低2—3个百分点。

2. 经营现金流是否健康?

过去五年经营现金流净额/净利润比值平均为1.2,说明盈利含金量高。

3. 负债率是否安全?

2023年末净负债率42%,虽高于伊利,但利息覆盖倍数>8倍,短期偿债无虞。

四、估值对比:港股折价到底合不合理?

把蒙牛、伊利、飞鹤三家公司拉在同一张表:

| 公司 | 2024E PE | 2024E PEG | 股息率 |

|---|---|---|---|

| 蒙牛 | 17倍 | 1.1 | 2.4% |

| 伊利 | 19倍 | 1.3 | 3.1% |

| 飞鹤 | 12倍 | 0.9 | 5.0% |

自问:港股流动性折价是否过度?

自答:若剔除流动性折价,蒙牛合理PE应在20—22倍,对应股价中枢38—42港元,现价仍有15%—25%向上空间。

五、未来三大催化因素:ESG、奶酪、海外市场

1. ESG评级跃升:MSCI ESG评级已升至A,若2024年再升一档,有望纳入更多国际ESG基金,带来被动资金。

2. 奶酪第二曲线:2025年目标收入100亿元,复合增速>30%,净利率有望提升至12%。

3. 东南亚市场:印尼工厂2024Q2投产,主打UHT奶+酸奶,避开欧美品牌锋芒,复制国内“渠道下沉”打法。

六、风险清单:投资者必须盯紧的四件事

- 原奶价格波动:若2024年国内奶价再次上涨10%,毛利率将压缩1.5个百分点。

- 出生人口下滑:奶粉业务复苏慢于预期,可能继续拖累整体估值。

- 商誉减值:贝拉米、雅士利合计商誉超70亿港元,若业绩承诺落空,一次性减值冲击巨大。

- 汇率风险:海外收入占比已接近15%,人民币贬值将直接侵蚀利润。

七、实战策略:何时买、怎么买、买多少

1. 建仓区间:25—30港元,对应2024年15倍PE以下,具备安全边际。

2. 仓位控制:乳业龙头适合作为防御型底仓,建议不超过总权益资产的8%。

3. 卖出信号:PE>25倍且原奶价格进入上升周期后半段,可分批减仓。

自问:定投还是一次性抄底?

自答:若资金量大,采用“阶梯式买入”:每跌5%加仓一成;若资金量小,直接定投恒生消费ETF中蒙牛权重更高的份额,分散个股风险。

还木有评论哦,快来抢沙发吧~